| - TSMC도 2나노 공정을 준비하고 있다? |

| - TSMC가 3나노 수율을 잡아서 2나노를 준비하는거냐? |

| - 현재는 3나노 수율도 잘 못잡은 상태 |

| - 2나노를 선제적으로 투자해 놓지 않으면 앞으로 더욱 수율 잡기가 힘들 것을 대비해서 선제적으로 투자 |

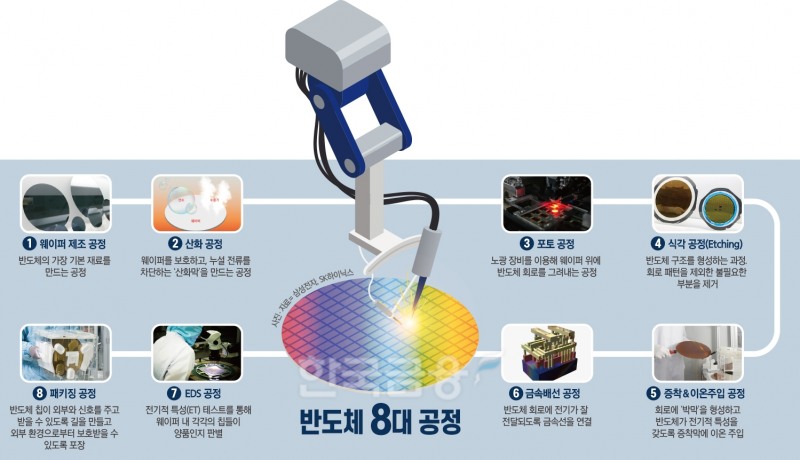

| - 삼성에서 기존의 핀펫 구조를 GAA(게이트올어라운드)라는 새로운 구조로 바꾼게 3나노 |

| - TSMC는 2나노부터 GAA 시작. 3나노는 기존 핀펫 구조 |

| - 인텔도 3나노에 뛰어들었지만 실제로는 10나노 수율도 못잡는데, 2나노가 웬말인가? |

| - GAA로 가면 낸드플래시 깎는 거와 비슷. |

| - 낸드플래시는 옥사이드, 나이트라이드, 옥사이드, 나이트라이드 층층이 쌓아서 인산계 에천트에 담근다 |

| - GAA는 벽에 막대기 3개 박혀 있는 구조. 실리콘, 실리콘, 게르마늄, 실리콘, 실리콘, 게르마늄 |

| - 층층이 쌓아서 초산계 에천트에 담가서 깎는구조. 막대기가 녹기전에 꺼내야 한다 |

| - 초산계 에천트는 솔브레인. 인산계 에천트를 잘했기 때문에 초산계도 하는 것 |

| - 습식식각을 하면 파티클이 많이 남는다 |

| - 고순도의 과산화수소로 닦아줘야 한다. 한솔케미칼 |

| - 원자층 증착으로 ALD 증착. 원익IPS, 주성엔지니어링 |

| - 검사를 원자현미경으로 보려면 파크시스템즈 |

| - 에스앤에스텍이 최근 지속적으로 올라간 이유 |

| - 반도체 투자에 줄여나갔는데, 줄지 않은 공정은 전공적에서 EUV, 노광공정 |

| - ASML이 독점이고 줄서있음 |

| - 그리고 줄지 않는 곳은 어드밴스드 패키징 칩렛(chipset), Heterogeneous |

| - 이중집적 반도체 영역. 패키징이 어려워짐. 첨단 패키징 |

| - EUV 에스앤에스텍, 어드밴스드 패키징 한미반도체 |

| - 에스앤에스텍. EUV 마스크에 빛을 쏴서 웨이퍼에 축소 사진 현상. 스텝퍼. 마스크는 호야(일본) |

| - 마스크 한장에 10억 |

| - EUV에 닿으면 빨리 상하고 파티클이 옮겨붙으면 수율이 낮아짐 |

| - 보호해주는 필름이 펠리클. 그 펠리클을 하는 게 에스앤에스텍 |

| - 펠리클 기술이 어려운데 에스앤에스텍이 잘함 |

| - 삼성에도 들어가고 TSMC 쪽도 움직임이 있다 |

| - 순환매로 돌고 있는 상황에 아직 안 오른 곳은? |

| - 동진쎄미켐. EUV용 PR |

| - 전공정에서 독점적 공급을 하는 곳은 고압수소 어닐링을 하는 HPSP. 비싸지만 멀티플 상향 가능 |

| - 업황은 바닥 테스트 소켓을 하는 리노공업 |

| - TSMC 파운드리 쪽에 고객들이 대기줄이 많아지면서 삼성쪽으로 이동 |

| - 엔비디아 8나노도 왔고, 암바렐라 5나노 칩도. 모빌아이도 삼성으로 이동 |

| - TSMC 펩에서 삼성 펩으로 오면 완전히 다르다 |

| - 여기에 맞게 테스트 최적화 작업을 계속해야 한다 |

| - 리노공업의 포고 핀타입의 소켓을 많이 쓸 수 박에 없다. 소모성 부품 |

| - 테스트 소켓에 ISC 티에스이도 있지만, 리노공업의 소켓 매출 중 70%가 R&D용 |

| - 양산용이 아닌 R&D용 비중이 높고, 삼성으로 넘어오면 R&D용 테스트 소켓을 쓸 수 밖에 없다 |

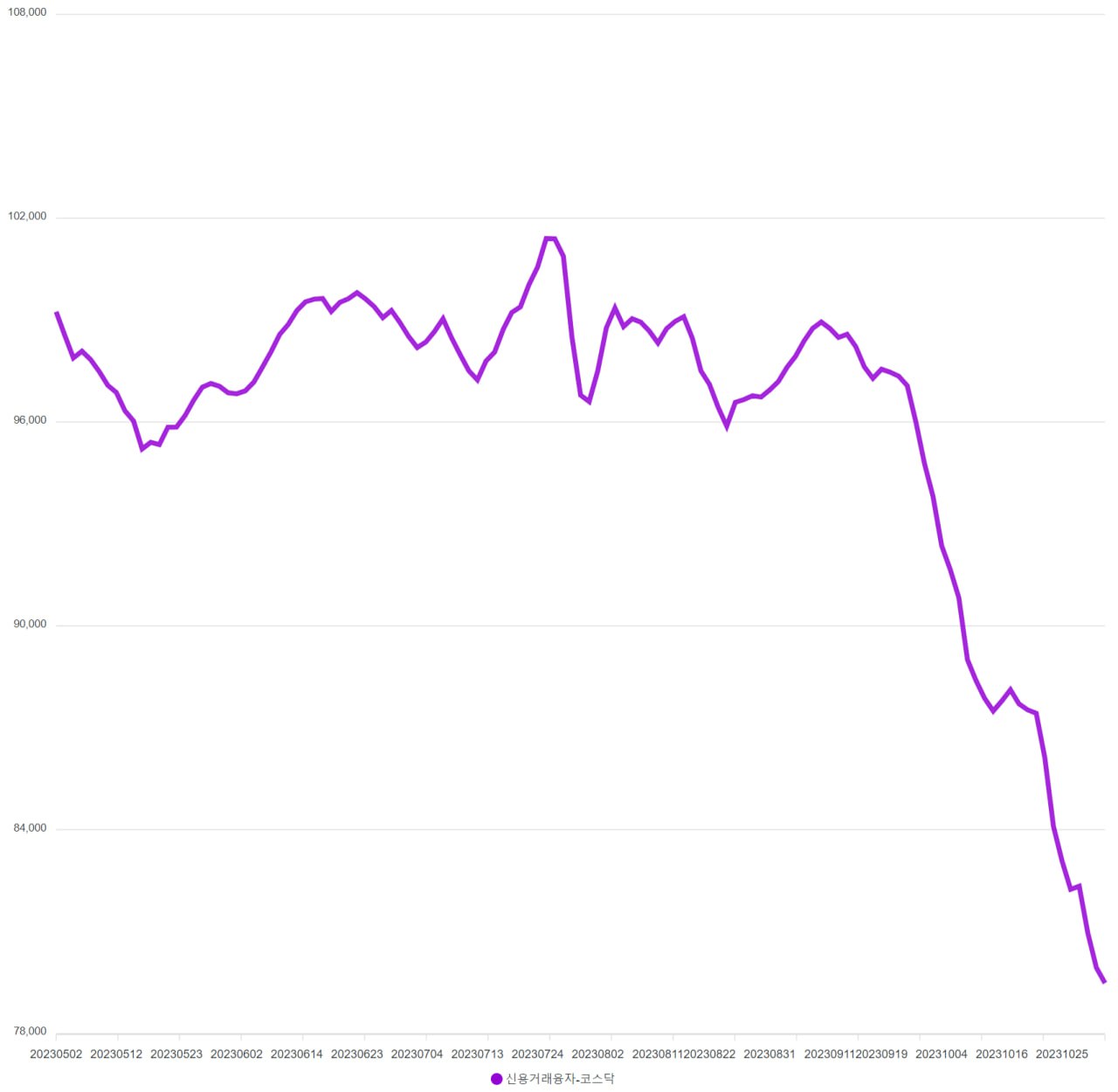

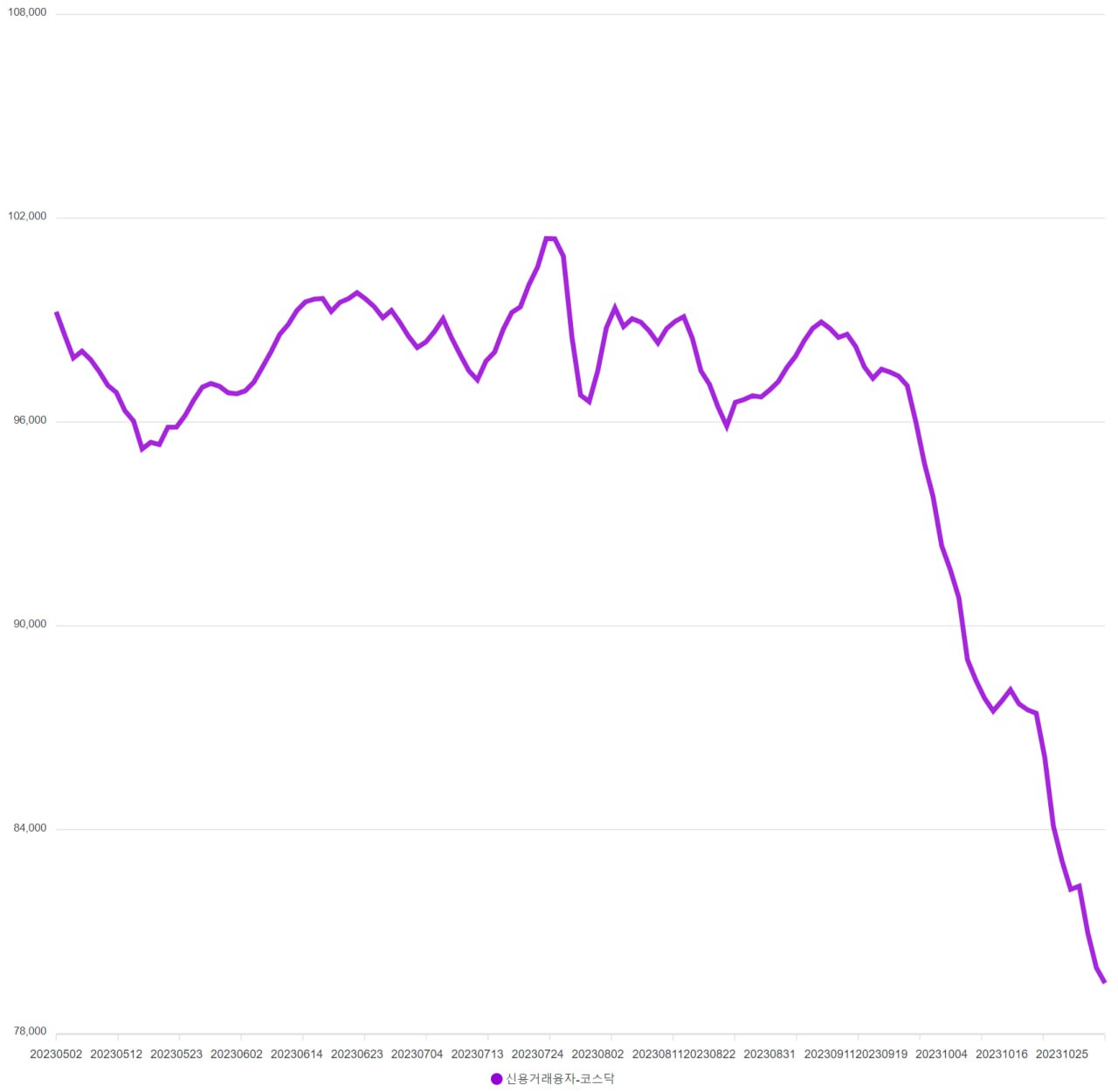

| - 1,2분기 실적은 안 좋다. 모바일쪽 재고도 많다. 메모리는 피크아웃. 모바일도 곧 할듯 |

| - 첫번째 차량용 반도체, 다음 MLCC, 디스플레이 드라이버 IC, 이번에 메모리쪽 피크아웃 |

| - 이제 남은 건 모바일AP. 순번을 기다린다면 리노공업 |

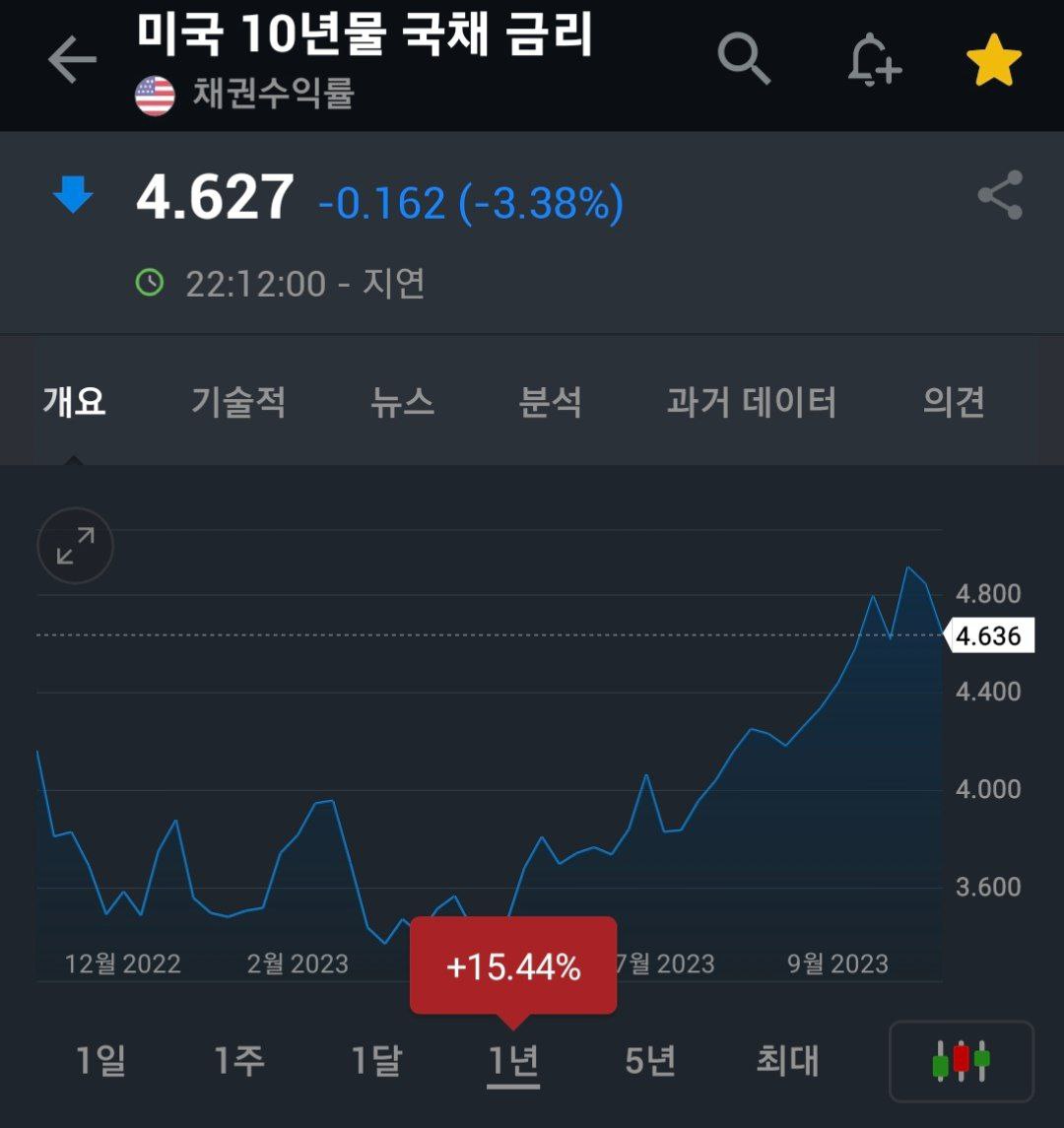

| - 메모리가 반등하는 타이밍에 AI가 붙으면서 더욱 빨리 주가가 올랐다 |

| - AI 버블이 나온거 아닌가 |

| - 버블이 올 수 있다 |

| - 침투율 10%때 주가가 가장 크게 반응했고, 그때 버블이 생김 |

| - 스마트폰, 최근 전기차도 10%가 되면서 2차전지가 날라 갔고, 버블이 생겼음 |

| - AI는 서버 전체에서 5~7% 정도 비중 |

| - 엔비디아 개별적으로는 버블일 수도 있다 |

| - AI의 직접적인 수혜는 HBM 고성능 메모리 |

| - AI는 추론으로 가고 있고, 파운드리 수요가 늘고 있다. 주문형 반도체. NPU. |

| - 이곳에서 수혜를 보는 건 삼성 파운드리 |

| - 자율주행차 서버클라우드 UAM 등 |

| - 삼성의 300조 투자까지 |

| - 샘 알트먼이 강조한 것 반도체, 손정의가 얘기한 것 AI |

| - 반도체 사이클은 이제 초입이다. 상승사이클 |

| - 지금 사면 물릴 수 있다. 그렇지만, 물리면서 사야한다 |

| - 로봇 관련주는 투심이 아직까지 좋지 않은가? |

| - 로봇은 이제 트렌드 |

| - 큰 팬데믹이 일어나면 사람의 몸값이 높아지고, 자동화로 가야 되고 컨베이어 벨트가 나오고 |

| - 바리스타 로봇이 나오고. |

| - 현재 주가가 높은 건 레인보우로보틱스, 뉴로메카, 로보티즈 |

| - 감속기 핵심 부품 중에 SPG(에스피지) |

| - 반도체 사업을 하며 로봇 사업을 같이하는 제우스 |

| - 제우스는 반도체 세정 장비를 하고 있지만, 로봇 비중도 20% |

| - 러셀은 반도체 200mm 리퍼비시. 수리. 로봇사업도 얻어가고 있다 |

| - 하드웨어 위주의 발전이었다면 지금은 AI가 붙어서 소프트웨어적인 부분까지 기술 발전 |

| - 로봇의 소프트웨어는 AI, AI 하면 다시 반도체 |

| - 미래는 CPND 콘텐츠 플랫폼 네트워크 디바이스 |

| - 지금은 이것에 AI가 추가된다 |